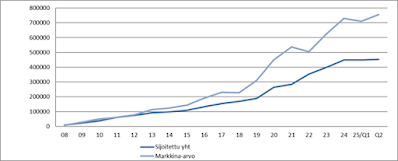

2025 Q2 lopuksi salkku nousi uuteen ennätykseen. 755 keuroa eli jo yli 3/4 miljoonasta! Lähellä ollaan miljoonasalkkua :)

Tässä kvartaalin avainluvut:

- Uusi sijoitettu pääoma: 4375 euroa

- Pääoman kasvu (pl. osingot): 45046 euroa (+ 6,34%)

- Tuotto (pl. osingot): 40671 euroa (+5,7%)

Juuri nyt vaihteeksi sijoittaminen tuntuu helpolta ja rennolta. Salkku on myös kasvanut mittoihin, joissa lisäsijoituksilla ei isosti enää muuteta kokonaiskuvaa. Kuten aiemmin kirjoitin, jatkan kuitenkin käteiskassan kartuttamista ja samalla pieniä kuukausisjoituksia.

Alla näkyy vielä salkun kehityskäyrä. Markkina-arvo on lähtenyt keulimaan ylöspäin samalla kuin "sijoitettu yhteensä" on pysynyt varsin tasaisena. Toivottavasti tulevaisuudessakin nämä erkanevat toisistaan kun salkku alkaa tuottaa yhä enemmän "itsestään" korkoa korolle -ilmiön magian ryydittämänä.

Näillä ajatuksilla blogi vaikenee kesäksi. Lomalla on hyvä suunnata ajatukset ihan muualle kuin sijoituksiin ja markkinoille. Hyvä kesää kaikille!